Qu’est ce que le Besoin en Fonds de Roulement ?

Le BFR représente le montant en trésorerie nécessaire pour financer le décalage entre les décaissements (paiement des fournisseurs) et les encaissements (en provenance des clients).Presque toute entreprise doit engager des frais avant d’obtenir le fruit de son travail (le paiement de ses factures clients). La nature de ces frais varie en fonction de l’activité exercée.

Par exemple, si l’activité consiste à acheter et à revendre des biens, il faudra constituer un stock de marchandises avant de pouvoir vendre, puis être payé par son client.

S’il s’agit d’une industrie, il est nécessaire d’acheter de la matière première avant de la transformer puis de vendre le produit fini.

Ce cycle d’exploitation se finance car il faut dans la plupart des cas payer avant d’être payé. Le besoin en fonds de roulement représente le montant nécessaire à ce financement.

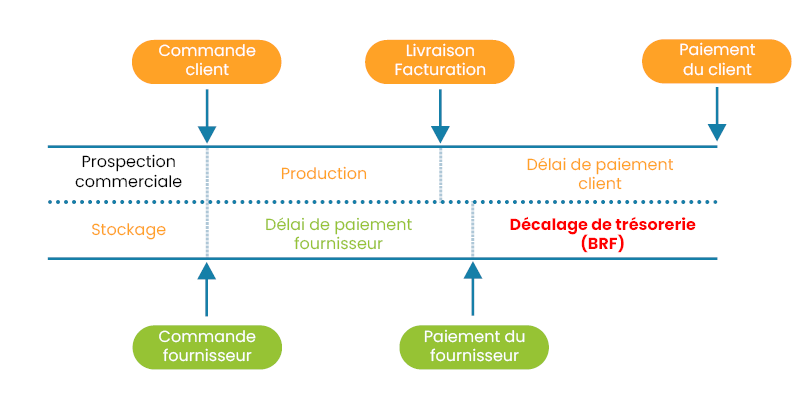

Cycle d'exploitation d'une entreprise industrielle

Il s'agit ici d'un cycle d'exploitation "classique". L'activité de l'entreprise génère des besoins de financement. Certaines sociétés ont une activité qui génère de la trésorerie comme dans la grande distribution mais elles sont rares.

Nous retrouvons sur ce schéma les composantes du Besoin en Fonds de Roulement d'Exploitation : délai de stockage, délai de paiement clients et délai de paiement fournisseurs, qui illustrent que l'existence du BFR est intimement liée au temps et au décalage de trésorerie induit par le cycle d'exploitation de l'entreprise.

Il est donc purement une problématique de trésorerie, de cash, qui est le carburant essentiel de tout entreprise !

Les moyens financiers des entreprises sont toujours limités. Il est donc souhaitable de le réduire au maximum :

- parce qu’il est un grand consommateur de trésorerie,

- parce qu’il est révélateur de dysfonctionnements qui ont « in fine » un impact sur la rentabilité de l’entreprise :

- un stock mal géré aura tendance à gonfler et à générer du stock mort, c'est-à-dire des pertes liées la dépréciation de la valeur du stock,

- une gestion laxiste du poste clients aboutira à des retards de paiement importants qui ne pourront être recouvrés, c'est-à-dire des impayés générant des pertes.

- la trésorerie,

- la rentabilité,

- l’efficience de l’organisation.

C'est pour cette raison que l'on parle du financement de la croissance, qui est primordial bien que souvent négligé.

Une croissance rapide et non maîtrisée peut être à l'origine de graves difficultés financières, voire de défaillances d'entreprises.

-

Optimiser son BFR grâce à My DSO Manager

My DSO Manager permet d'améliorer significativement le Besoin en Fonds de Roulement.

En plus d'être un outil efficace de recouvrement de créances, le logiciel inclut un module de gestion des litiges qui facilite l'identification et le traitement des causes internes de retards de paiement.

Les fonctionnalités intuitives et efficaces apportent des possibilités inégalées aux entreprises pour améliorer leur trésorerie et leur BFR.Sa facilité de mise en place en fait l'outil idéal pour la plupart des entreprises. En voir plus avec la démo en ligne.

Le besoin en fonds de roulement aujourd’hui

A une époque où les marges sont tirées du fait d’une concurrence toujours plus tendue, où le financement externe (banque, investisseurs) est de moins en moins accessible, les entreprises sont dans l’obligation de trouver d’autres moyens pour financer leur activité.Cela concerne d’autant plus les entreprises dont le niveau de fonds propres est faible, ce qui est le cas de beaucoup d’entre elles, notamment en France où la sous-capitalisation des entreprises est chronique.

Comment faire ? En réduisant les stocks et les créances clients tout en obtenant d'avantage de financement des fournisseurs ! Ce qui permet d’alléger la trésorerie et d’utiliser les ressources financières dont dispose l’entreprise à des fins véritablement utiles : investissement, développement…etc, plutôt que des les immobiliser dans les secteurs inertes que sont le poste clients et les stocks.